La crise du COVID 19 et la valeur des entreprises

La crise sanitaire annonce, paraît-il, la pire crise économique que nous ayons connue depuis 1929.

Une des questions, que peuvent se poser les chefs d’entreprise, est de savoir quelle incidence celle-ci aura sur les transactions portant sur les TPE/PME.

En ce qui concerne l’attitude des cédants éventuels, il paraît difficile d’avoir une opinion définitive sur leur position à la sortie du confinement : ce que nous vivons vat-il inciter les actionnaires à accélérer une opération de cession pour se débarrasser d’un actif à la rentabilité très incertaine au risque de n’en obtenir qu’un prix décevant ou au contraire va-t-il les pousser à attendre des moments plus calmes et une meilleure visibilité ? Les dirigeants/actionnaires vont-ils précipiter leur départ à la retraite, le cas échéant, pour éviter une fin de vie professionnelle compliquée ?

A contrario, les sociétés qui disposent de liquidités abondantes essaieront-elles de saisir les opportunités qu’offre une période de turbulences ? En effet certaines sociétés fragilisées par la situation actuelle et en panne de trésorerie, chercheront leur salut dans l’adossement à des structures plus solides.

Pour les investisseurs, ce sera sans doute le temps d’un « build-up » plus facile : c’està-dire l’acquisition de sociétés d’un même secteur d’activité, afin de créer des synergies positives. Enfin, les fonds de retournement, dont le métier consiste à acheter des entreprises en difficulté pour les redresser, auront peut-être davantage de choix dans la sélection de leurs cibles.

L’autre question porte sur l’évolution du prix de la cession éventuelle : L’objet de cette note est donc d’essayer de comprendre l’impact de la crise sur la valeur de transaction des entreprises et d’estimer si chaque déterminant du prix sera touché, ou non, pendant cette période.

Comme le fait ressortir l’étude réalisée il y a quelques années par Franck BANCEL (1), 87% des experts en évaluation d’entreprise se servent de la méthode DCF (ou Discounted Cash Flow) et 76% de la méthode des multiples. L’utilisation concomitante des deux calculs permet de vérifier la cohérence des montants obtenus.

Ces deux outils s’appuient sur des prévisions des résultats.

La méthode des multiples est la plus simple, elle est la plus fréquemment utilisée dans les transactions portant sur les PME et les TPE.

Si on valorise une entreprise qui se comporte comme le secteur sur lequel elle évolue, les résultats des deux méthodes vont être convergents.

Autrement dit, en l’absence d’éléments objectifs permettant d’affirmer qu’elle va sur performer ou sous performer par rapport à ses concurrents, les valeurs de l’actif économique obtenues par ces deux méthodes seront voisines.

La méthode des multiples donne directement la valeur en évitant à l’évaluateur des calculs compliqués mais traduit en réalité l’évaluation qui aurait été réalisée par la méthode des cash-flows.

Il faut alors préalablement rappeler que la méthode DCF repose sur le principe économique suivant : sur un marché concurrentiel la valeur financière d’un actif est égal à la somme actualisée à la date d’aujourd’hui des surplus monétaires (Cash Flows) qu’il génère.

Trois paramètres de son mode de calcul peuvent être affectés par la crise qui s’annonce : les free cash flows prévisionnels, l’horizon de la prévision et le taux d’actualisation qui traduit l’exigence de rentabilité des pourvoyeurs de capitaux (capitaux propres et dettes financières)

1) Les free cash flows

Le free cash-flow (ou flux de trésorerie disponible) mesure ce qui revient aux actionnaires et aux prêteurs. II se calcule ainsi : EBE – Variation du BFR- impôt sur les résultats – Investissements nets de cessions d’immobilisations.

a) L’Excédent Brut d’Exploitation, qui dépend, bien sûr, en premier lieu du volume des ventes

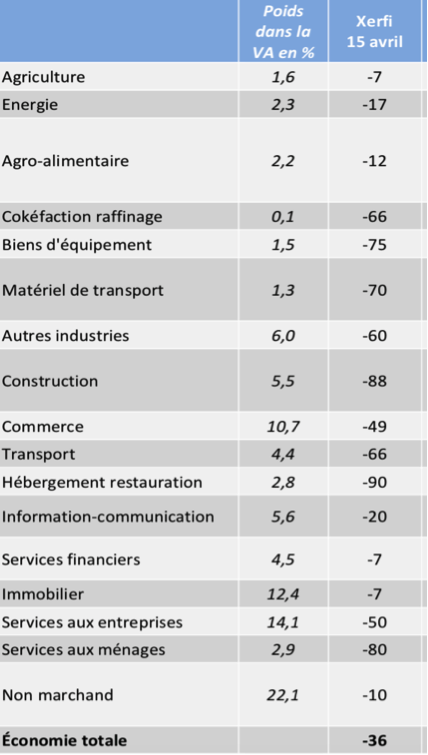

L’impact de cette crise sur le volume des ventes est complexe tant dans son ampleur que dans sa durée. Certains métiers seront lourdement pénalisés d’autres plus protégés. Il faudra également tenir compte des changements de comportement des consommateurs que le COVID 19 va entraîner. L’étude publiée par XERFI (1) et retransmise par l’AFITE quantifie les effets de la crise sur le niveau d’activité, secteur par secteur.

A noter que le point de conjoncture de l’INSEE du 23 avril indique que l’économie française fonctionne à 35% en dessous de la normale.

Par ailleurs, on peut imaginer, selon l’étude XERFI, plusieurs scénarios.

1) Rattrapage ou récupération rapide : les prévisions de CA sont celles qui avaient été établies avant le COVID 19. Cette hypothèse reste peu probable

2) La crise perdure : on constatera une baisse des CA en fonction de la sensibilité des métiers à la situation économique (cf tableau ci-dessus).

3) Grande dépression, l’effet « dominos » joue à plein et on assiste à des défaillances en chaîne.

Quant aux charges, elles ne pourront pas rester à un niveau identique, les dirigeants adapteront leurs frais de structure aux nouvelles conditions économiques, ce qui se traduira par une diminution des charges fixes, en premier lieu les frais de personnel, et pourquoi pas la pérennisation du télé travail qui permettra l’allègement des loyers mais nécessitera la mise en place d’une nouvelle organisation interne.

b) Variation du BFR

Il faut retenir ici le bfr normatif, c’est-à-dire calculé en proportion du chiffre d’affaires ; il ne sera pas affecté car les cycles d’exploitation ainsi que les délais de crédit clients et fournisseurs ne devraient pas être modifiés. Cependant, le bfr diminuera en valeur, car il suivra l’évolution des ventes. Paradoxalement, cette baisse d’un besoin de trésorerie d’exploitation aura une incidence positive sur la valeur de l’actif.

c) L’impôt sur les bénéfices

Nul ne sait quels arbitrages seront rendus dans la mise en œuvre de la future politique économique. Aucune annonce n’ayant été faite dans ce sens, on peut en conséquence considérer que les taux d’IS ne varieront pas.

d) CAPEX

Investissements nets de cession d’immobilisations. Les entreprises souffrant de problèmes de trésorerie différeront leurs investissements et dans le même temps, celles qui le pourront, vont céder les immobilisations non stratégiques n’ayant pas ou peu d’incidence sur le niveau d’activité et les marges de leur cœur de métier. La priorité sera donnée à la pérennité à court terme, le souhait d’une plus-value étant relégué au second plan. Par ailleurs la structure de coûts sera déterminante. La part des coûts fixes dans le prix de revient accentuera la volatilité des résultats. Aujourd’hui plus qu’hier il faudra porter une attention particulière à la variabilisation des charges. Les entreprises qui ont recours à la sous-traitance souffriront moins du décrochage attendu du chiffre d’affaires.

Par ailleurs la structure de coûts sera déterminante. La part des coûts fixes dans le prix de revient accentuera la volatilité des résultats. Aujourd’hui plus qu’hier il faudra porter une attention particulière à la variabilisation des charges. Les entreprises qui ont recours à la sous-traitance souffriront moins du décrochage attendu du chiffre d’affaires.

2) L'horizon

Les périodes de turbulences ont pour effet de raccourcir l’horizon des prévisions. Il est en effet difficile d’envisager le long terme lorsque l’avenir proche est très incertain. Ce raccourcissement de l’horizon a bien sûr un impact très négatif sur la valeur des entreprises. Cet effet peut être provisoire (ce fut le cas en 2008) ou perdurer s’il n’y a pas de signes macroéconomiques de rebond.

3) Le taux d'actualisation

Le taux utilisé est le Coût Moyen Pondéré du Capital, c’est-à-dire le coût moyen des ressources financières pondéré par le poids respectif des capitaux propres et des dettes.

a) Les capitaux propres

le taux de rendement attendu des actionnaires dépend notamment du taux sans risque. Evolution de l’OAT 10 ans (taux sans risque le plus souvent retenu par les évaluateurs)

On observe un taux sans risque faible voire légèrement négatif au cours des deux dernières années. Le taux des emprunts d’Etat est donc aujourd’hui quasiment sans conséquence sur le taux de rentabilité exigé des actionnaires.

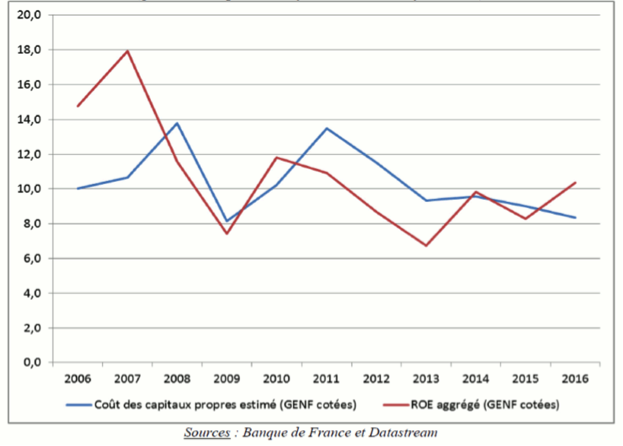

Cependant, lorsqu’on observe le coût des capitaux propres après la crise financière de 2008 (voir graphe ci-dessous) on constate que celui-ci a rapidement baissé (GENF : Grandes Entreprises Non Financières). Il reste à connaître l’ampleur de la crise que nous traversons et à savoir si elle sera beaucoup plus grave que celle que nous avons connue il y a une douzaine d’années.

b) Les dettes financières

Les taux d’emprunt sont bas, l’Euribor 3 mois, le taux de référence, est négatif à -0,19 le 24 avril après avoir été à -0,48 le 10 mars dernier.

Là encore, il est difficile de prévoir l’avenir. Certains imaginent une hausse des taux d’intérêt, d’autres affirment qu’ils resteront au niveau actuel.

Cela dit, il est très probable que les spreads augmenteront, et les entreprises ne vont plus pouvoir s’endetter à 1,5% ou 2% comme cela a pu être observé il y a quelques mois. L’autofinancement va baisser, les trésoreries se tendre, les perspectives devenir incertaines, bref le risque pour les prêteurs va augmenter très sensiblement. Cette hausse du risque va évidemment se traduire par un renchérissement du coût de la dette, quel que soit l’évolution de l’Euribor.

La dégradation des bilans, consécutives aux pertes qui s’annoncent, se traduira par une hausse de l’endettement (dans l’hypothèse optimiste que les prêteurs acceptent de financer des déficits). Or une entreprise endettée étant plus risquée qu’une entreprise non endettée, l’exigence de rentabilité de la part des actionnaires (le coût des fonds propres) va s’accroître.

En résumé le Coût Moyen du Capital (WACC pour les anglophones) devrait être largement supérieur à ceux de 2019, au moins au cours des deux prochaines années

Ses deux composantes étant plus élevées, et cela se traduira mathématiquement par une chute de la valeur des actifs économiques.

A noter, deux points aggravants : la baisse des prix de certains actifs hors exploitation et l’apparition de dettes nouvelles liées à l’étalement sur plusieurs exercices des dettes sociales et fiscales qui sont assimilées à des dettes financières.

Conclusion : Un point fait l’unanimité, nous sommes face à une période de grande incertitude, ce que détestent les investisseurs. Le prix des entreprises va baisser, c’est sans doute inéluctable. La grande inconnue reste la vitesse à laquelle l’économie va rebondir. Mais l’ingénierie financière permet de s’adapter aux situations nouvelles. En l’occurrence, la solution réside alors pour les cédants à accepter des clauses d’Earn-out, autrement dit que le prix définitif soit établi à l’issue d’une période de 2/3 ans lorsque l’horizon sera un peu éclairci.